【2025年】ライバーの節税、アプリ別の確定申告のやり方を徹底解説!

ライバーためのらくらく確定申告プラン「タックス・チャンネル」を提供しています税理士の弓田です。

この記事はライバー(ライブ配信者)の方向けに確定申告のやり方とよくある質問への回答を記載しています!

目次

そもそも確定申告ってなに?

確定申告とは

確定申告は毎年1月1日から12月31日までの間の所得と所得税額を計算し、税務署に所得と所得税を申告(報告)することです。

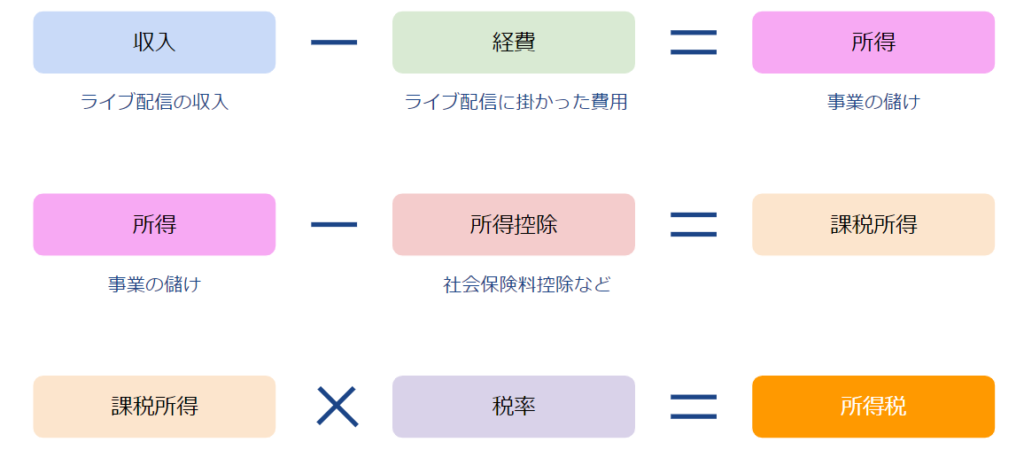

「所得」とはライブ配信の収入からライブ配信に掛かった費用を引いた金額のこと

「所得控除」とは一定の要件にあてはまる場合に所得から差引く金額のこと(社会保険料など)

「所得税額」は「所得」から「所得控除」を引いた課税所得に税率を掛けて求められる金額のこと

所得税の計算は下記の図のようになります。

確定申告は通常2月16日から3月15日の間に申告及び納付する必要があります。

なお、ライバーの場合は確定申告すると税金が戻ってくる還付申告となる方が多く、その場合は1月1日から確定申告が可能となります!(還付については後述)

確定申告が必要なライバー

専業ライバーで課税所得がある場合は基本的に確定申告は必須です!

問題になるのは、副業ライバーです。

よく副業の収入が20万円を超えたら確定申告する必要があると言われることがあります。半分正解で半分不正解です。

本業で給与を受取り、副業でライバーとして活動している場合で所得が20万円以下の場合は基本的に所得税の確定申告をする必要はありません。

ただし、住民税には所得20万円以下の免除ルールはないため住民税の申告が必要となります。(失念されている方が非常に多い印象です)

※確定申告には”所得税”の確定申告と”住民税”の確定申告があり、一般的に確定申告というと”所得税”の確定申告を指しています。

通常、所得税の確定申告をしていれば確定申告の情報が地方自治体に共有され、住民税額が計算されるため、追加で住民税の申告をする必要はありません。所得税の確定申告をしていない場合は、所得20万円以下の部分の金額が地方自治体には見えないため、住民税の確定申告を別途する必要があるのです。

そのためほとんどのライバーは確定申告が必要と言っても過言ではないでしょう。

所得の計算

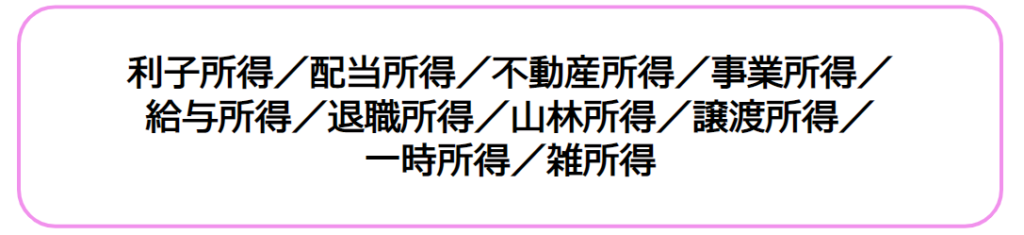

所得は10種類に分類され計算されます。

ライバーの場合は「事業所得」 or 「雑所得」に分類されます。

事業所得の場合は青色申告することで税制上の優遇を受けられます(後述)

雑所得には残念ながら青色申告の制度はありません

専業ライバーで生計を立てている場合は事業所得に分類され青色申告が可能となります。 一方で副業ライバーの場合は給与の割合が高いなど、給与所得で生計を立てているような場合は、ライバーの収入は雑所得として見られる可能性が高いです。 副業ライバーの場合でも給与所得と同等以上にライブ配信の収入があり、さらにライブ配信を継続しているなど、事業と認められるような実態がある場合は事業所得に分類することもできます。

事業所得、雑所得の分類は専門家であっても非常に判断が難しい事があるため、事業としての実態を税務署に説明できるように準備しておくことが大切です!

青色申告とは

青色申告とは日々の取引を複式簿記等で記帳した帳簿を備えつけることで、税金面で優遇が受けられる制度です。複式簿記とは収入や経費などを帳簿に記入する際のルールで、やや複雑なものになります。

青色申告とは別に白色申告というものがあります。 こちらは、青色申告承認申請書をしなかった場合の確定申告になります。

青色申告のメリット

(1)青色申告特別控除

所得から青色申告特別控除額(65万円or55万円)を控除することができます。 通常は55万円の控除となりますが、電子申告した場合など一定の用件を満たせば65万円の控除が可能となります。

(2)青色事業専従者給与額の必要経費算入

同一生計の15歳以上の親族で専らその事業に従事している場合には、その給与を必要経費とすることができます。

(3)少額減価償却資産の特例

10万円以上の資産を取得した場合に通常は全額経費とはならず、取得金額を一定の期間にわたって経費としていく必要があります。ただし、青色申告を行っている事業主の場合、1個あたり30万円未満の「少額減価償却資産」を購入・使用した際に一括で費用計上できるという特例があります。

ライバー(ライブ配信者)は確定申告すると税金が戻ってくる?

17LIVEやPococha(ポコチャ)などライブ配信の収入を受け取ったときやライバー事務所から報酬を受け取った際に報酬の明細が届くと思います。 明細では報酬総額から源泉徴収税額(若しくは源泉所得税)が差引かれています。この差引かれた源泉徴収税額というのは所得税の前払いになります。

確定申告の際に計算した所得税額から源泉徴収税額(前払)を差し引くことで納付税額が計算されます。 この時、確定申告で計算された所得税額より源泉徴収税額(前払)の方が多い場合は、納付しすぎた部分の税金が還付されるのです。

確定申告前の事前準備

確定申告の事前準備としては下記のようなものがあります。

領収書や控除証明書の保管

ライブ配信の報酬明細、ライブ配信にかかった経費の領収書や、所得から引かれる生命保険料控除などの控除証明書は、経費や控除の存在を証明する重要な書類となるため、適切に保管しておく必要があります。日々決まった場所に保管しておくなど、事前に管理しておくと確定申告の際にバタバタせずに済みます!

収入や経費を記帳した帳簿

帳簿とは、ライブ配信の収入やライブ配信にかかった費用などのお金の流れを記録したものです。確定申告前に収入や経費ごとの日付、金額、取引内容などを帳簿としてまとめておく必要があります。

その他

副業ライバーの場合は給与とライブ配信の収入を合わせて確定申告する必要があるため、給与の源泉徴収も合わせて準備する必要があります。

【アプリ別】ライバーの収入ってどうやって集計するの?

ライバーの収入はPococha(ポコチャ)であればダイヤ、ビゴライブであればビーンズなどそれらを換金することで報酬を受け取ることになります。

Pococha(ポコチャ)の場合

Pocochaでは、源泉徴収票や収入明細は発行してもらえません。 Pocochaのヘルプページには下記のように記載されています。

「源泉徴収票、支払調書、収入証明は発行してもらえますか? 源泉徴収票などの書類や証明書についてはPocochaでは発行しておりません。 正確な徴収額などにつきましては、ダイヤ交換画面の[交換/換金履歴]よりご確認ください。」

※引用元:Pocochaヘルプページ

したがって、ご自身で換金額をPocochaのWebページから確認する必要があります。

「換金履歴はどこから確認できますか? Pococha.comのWebページより、画面上部[ダイヤ交換(黄色の丸に青いダイヤマーク)] →[ログイン]→[交換/換金履歴]→[換金]からご確認いただけます。」

※引用元:Pocochaヘルプページ

換金を見ていただくと、該当年度分の合計換金額、合計源泉徴収額、合計振込額が表示されます。

合計換金額(換金申請額)は、売上として集計する必要があります。

合計源泉徴収額(源泉徴収額)は、所得税の前払額になります。確定申告にあたっては、所得税額を計算し前払である源泉徴収額を差引いて税額を確定させるため、確定申告書の「源泉徴収税額」に転記する必要があります。

合計振込額はいわゆる手取りであり、特段売上には関係ありません。

振込額=売上と勘違いしないように注意して下さい!

17LIVE(イチナナライブ)の場合

2019年10月以前は振込先にpaypalの登録が必要などの制限がありましたが、現在は銀行を振込先情報として登録することで銀行に振り込まれるようになりました。

20xx年〇〇月分報酬振込通知の報酬小計(合計)が売上額となります。

20xx年〇〇月分報酬振込通知の源泉徴収税額は、所得税の前払額になります。確定申告にあたっては、所得税額を計算し前払である源泉徴収額を差引いて税額を確定させるため、確定申告書の「源泉徴収税額」に転記する必要があります。

合計振込額はいわゆる手取りであり、特段売上には関係ありません。

振込額=売上と勘違いしないように注意して下さい!

また、振込手数料は経費として計上することが出来ます。

ビゴライブの場合

20xx年〇〇月度報酬明細の報酬(*源泉徴収前)の金額が売上額となります。

源泉徴収が所得税の前払額になります。確定申告にあたっては、所得税額を計算し前払である源泉徴収額を差引いて税額を確定させるため、確定申告書の「源泉徴収税額」に転記する必要があります。

また、振込手数料は経費として計上することが出来ます。

SHOWROOMの場合

総ポイントが2000ポイントを超える場合に事前登録した口座に報酬が振り込まれます。

支払レポートの月間支払いポイントが売上となります。 振り込まれる金額は、源泉徴収税額と決済手数料が差し引かれた金額となります。源泉徴収税額は所得税の前払であり、売上(税抜)の10.21%です。 確定申告にあたっては、所得税額を計算し前払である源泉徴収額を差引いて税額を確定させるため、確定申告書の「源泉徴収税額」に転記する必要があります。

TikTokの場合

収益や換金などの取引履歴はアプリ画面右下の「プロフィール」→画面右上の「≡」→「設定とプライバシー」→「ポケット」→画面右上の「≡」マーク→取引履歴下の「すべての種類」から取引項目を選び、確認できます。

報酬は全て売上として集計する必要があります。ドルベースで計算されているため円換算して売上を計上する必要がある点注意が必要です。

また、振込手数料は経費として計上することが出来ます。

ライバー事務所から収入を得ている場合

ライバー事務所から収入を得ている場合は「支払調書」という書類を受取ることになります。(場合によっては支払調書が発行されず、その場合はご自身で売上を集計する必要があります。)

支払調書に記載されている源泉徴収税額は所得税の前払です。 確定申告にあたっては、所得税額を計算し前払である源泉徴収額を差引いて税額を確定させるため、確定申告書の「源泉徴収税額」に転記する必要があります。

その他ライブ配信以外の収入がある場合

ライブ配信以外の収入がある場合もライブ配信の収入と同様に売上を集計し、確定申告する必要があります。給与所得者(サラリーマンなど)の方は、勤務先から受取る源泉徴収表に基づき給与所得を確定申告書に反映する必要があります。

ライバーの経費ってどういうものが該当するの?

経費として計上するためにはライブ配信(事業)に関連して発生し、事業に必要であることが重要になります。 当然ですがプライベートで購入した服やプライベートでの旅費などは経費になりません。

また、事業に必要と判断されるためには他の人が見ても事業と言えるような客観性が必要となってきます。 ライバーの一般的な経費は下記のようなものになります。下記以外であっても事業に必要であれば経費となります。

・他ライバーへの投げ銭代(視聴者獲得に繋げるなど事業に関連するもの)

・ライブ配信に必要な撮影機材(PC、ライト、スマホスタンドなど)

・ライブ配信に関する会議費・飲食費

・外配信などライブ配信に関連した旅費

・ゲーム配信に使用するゲーム機・ソフト代

・ライバー事務所へのマネジメント料

・家賃、水道光熱費、通信費

・税理士報酬

・プレゼント配信などに関連した費用

・グッズ作成に関する費用(グッズを販売した場合は収入になります)

家賃、水道光熱費のように事業と生活に関連しているものは事業に関連する割合を経費として計上することになります。

例えば配信時間 100H ÷ 在宅時間400H = 事業割合 4分の1 を想定すると、家賃10万円の場合は、家賃10万円 ÷ 4 = 25,000円を事業経費とするなどの計算が必要となります。 一例のため、配信時間÷在宅時間で事業の経費となる割合を計算しないといけないというわけではなく、 税務署に合理的な説明ができればその他の算定方法でも問題ありません。

なお、経費の集計は税額を抑えるために非常に重要なものとなります。 これまで領収書を取っていなかったという人もいるかと思いますが、事業に必要なものは全て領収書等の経費の証拠になるものを保管して頂き、集計漏れのないように管理しておきましょう!

領収書をなくした場合はどうする?

領収書やレシートがない場合でも出金伝票を利用して経費にすることが可能です。

領収書の発行されない慶弔費などは出金伝票を自ら作成し、領収書などと同じ内容を記載し領収書の代わりに保管しましょう。

なお、出金伝票の利用は税務調査等で確認される可能性は高いため根拠のある記載を心がけましょう。

また、領収書やレシートがない場合は再発行を依頼してみるのも良いでしょう。

領収書やレシートを紛失した場合でも諦めずに経費にできる方法を検討して損しないようにしましょう。

所得控除には何がある?

所得から控除できるものには下記のようなものがあります。

| 所得控除 | 添付書類 |

|---|---|

| 医療費控除 | 医療費控除の明細書 |

| 社会保険料控除 | 社会保険料(国民年金保険料)控除証明書等 |

| 小規模企業共済等掛金控除 | 支払った掛金額の証明書 |

| 生命保険料控除 | 保険会社等が発行する支払額などの証明書 |

| 寄付金控除 | 寄付金受領証明書 |

上記の他、ひとり親控除、寡婦控除、配偶者控除、扶養控除などがあります。

小規模企業共済等掛金控除は、ライバーも使用できる節税になりますのでご興味のある方はご連絡ください!

確定申告の仕方

これまで説明した収入や経費を集計し、また、所得控除を考慮して確定申告書を作成する必要があります。

確定申告書はe-taxと呼ばれるネット上で確定申告書を作成できるサービスを利用して作成することも可能です。

青色申告の場合は会計ソフトの利用若しくは税理士への依頼でなければ難しい側面があります。

もし確定申告がご不安な場合は、弓田会計事務所までお問い合わせください!

開業届・青色申告承認申請書の作成から確定申告書の作成まで丸投げ可能で、また、節税や法人化の相談にも対応しております。下記LINEからも問い合わせ可能です。

ライバーが利用できる節税・お得な制度

青色申告特別控除による節税

青色申告をすることで65万円の青色申告特別控除を受けることが可能となり、節税に繋がります。 例えば所得が500万の方を例にすると、65万円×30%(所得税20%、住民税10%)=195,000円の節税ができます。

小規模企業共済による節税

小規模企業共済は国の機関である中小機構が運営しており、掛金は全額所得控除できます。そのため、支払った掛金×税率=節税額となります。 また、将来掛金を受取ることができ、廃業時に掛金を受取る場合など一定の場合は節税メリットの大きい退職所得となります。 なお、短期で解約する場合や任意解約の場合などは元本割れする可能性がありますが、節税メリットを考慮すると短期解約や任意解約の場合でも特になるケースもあります。

小規模企業共済の対象となるのは、個人事業主のライバー、法人役員のライバーのみで、会社員兼副業ライバーの加入は難しいです。

付加年金

付加年金とは国民年金に付加保険料(月額400円)を上乗せして納めることで、受給する年金額を増やすことができる制度で市区役所で申込みができます。

付加年金に加入できるのは個人事業主・学生・無職のライバーのみで、厚生年金に加入しておらず、扶養配偶者でもない方です。 付加年金月額400円を納めることで増加する年金額は「200円×付加保険料納付月数」となります。

まとめ

・ライバーは確定申告すると税金が還付される人が多い

(これまでのライバーの確定申告の実績から、過半数の方は還付となっております。)

・収入や経費はしっかり把握することが重要。経費は書類の管理をしていないと無駄に税金を多く支払うことになりかねない。

・専業ライバーなどの事業所得の方は、青色申告をしましょう!青色申告特別控除の節税額で税理士報酬をほとんどまかなうことが可能です。

弓田会計事務所が運営するライバー向け確定申告の「タックスチャンネル」では、開業届・青色申告承認申請書の作成から、領収書等の入力、青色申告での確定申告書の作成まで全て丸投げ可能です。

青色申告は簿記の知識がなければ少し難しい部分がありますが、青色申告特別控除を受けられれば節税額で税理士報酬をほとんどまかなうことができますのでご安心下さい。

ライバーからの相談実績は豊富で、ライバー専用LINEは1,000人を超える方々に友達追加していただいています。下記LINEからお気軽にご相談下さい!